Model de credit pe piaţa din România: iei 20.000 de euro, plăteşti timp de cinci ani câte 600 de euro pe lună, iar în ultima trebuie să aduci... tot 20.000 de euro. Ca şi cum ai lua-o de la început. Un credit-capcană de care e greu să mai scapi.

Bătrânul se sucește ca un titirez în mijlocul sufrageriei, fără să poată alege o direcţie în care să plece. Nu ştie încotro s-o apuce. Un telefon primit de la o doamnă de la o instituţie financiară nebancară l-a anunţat sec că oricând se poate trezi cu jandarmii în apartament şi scos din casa în care a stat o viaţă. „Suntem distruşi”, tot repetă. Șchioapătă. După un accident vascular, un picior şi o mână nu îl mai ascultă. E semiparalizat. Aşa bolnav cum e, încearcă să-şi strângă în saci puţinele lucruri rămase în casă. E o ultimă forţare de a-şi salva o parte din bunurile pentru care a muncit cinci decenii. „De două luni de zile nu am dormit deloc că m-au ameninţat că vin şi pun sechestru pe casă, că îmi pun sigiliu pe uşă. Eu sunt la 78 de ani şi plec acum pe drumuri. Am muncit 50 de ani şi să stau acum pe drumuri? Asta e cămătărie pe faţă, îl dezbracă pe om de tot şi îl aruncă în stradă. O cămătărie hoaţă, pe faţă”.

0,5% care îți ruinează viața

Necazul domnului Marin Miu a început de la un credit făcut de fiică şi de nepoată la o instituţie financiară nebancară (IFN), adică un fel de unitate bancară care dă credite, dar care nu trebuie să urmeze regulile stricte pe care sunt nevoite să le respecte băncile. Unele dintre aceste instituţii, în schimb, profită de neatenţia, graba sau nepriceperea clienţilor pentru a le strecura în contract clauze greu de înţeles pentru cineva fără noţiuni financiar-bancare elementare. Aşa s-a întâmplat şi în cazul familiei Miu. Pentru că fiica, Niculina Miu, nu mai putea să acceseze un credit la o bancă întrucât ajunsese în evidenţa Biroului de Credit ca rău-platnic, s-a decis să apeleze la un IFN. S-a bucurat nespus când a aflat că i se va acorda creditul de 20.000 de euro „fără bătăi de cap” şi nu avea nicio bănuială că urmează să pice într-o capcană. Pentru că în contractul pe care l-a semnat fără să-l citească din scoarţă în scoarţă era trecută o clauză pe care i-a fost imposibil să o înţeleagă, zice ea: „Dobânda penalizatoare este de 0,5% pe zi din suma restantă datorată cu titlu de împrumut. Dobânda penalizatoare se calculează pe fiecare zi de întârziere inclusiv ziua achitării debitului şi poate depăşi valoarea creditului şi a dobânzilor remuneratorii”. „Sunt doar cuvinte goale şi nu există niciun exemplu”, observă Diana Miu, cea care a semnat contractul alături de mama Niculina. Acest articol trecut în contract şi asumat de cele doua femei prin semnătură avea să le ruineze viaţa.

„Ne simţeam mai rău decât dacă am fi fost sclavi”

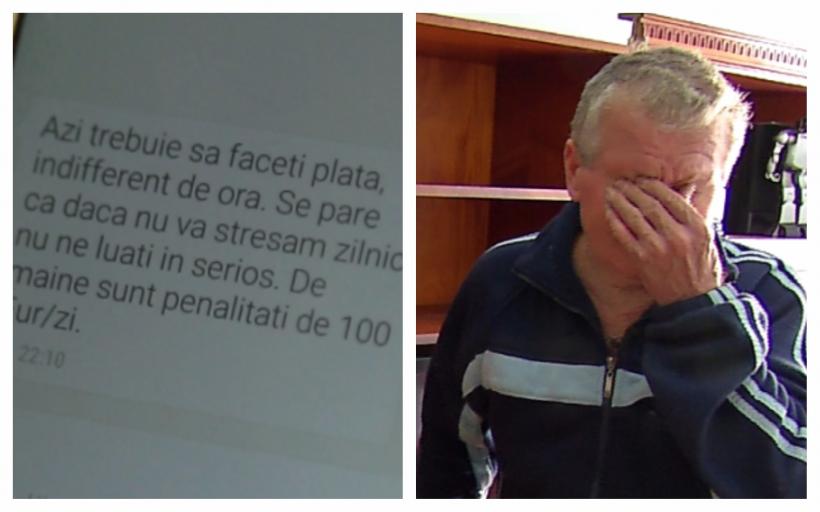

La început, totul părea să decurgă fără turbulenţe. Lună de lună au plătit conştiincioase creditul. IFN-ul nu a luat în calcul veniturile lunare pe care cele două le realizau. Iar femeile aveau să constate singure că rata de 600 de euro e mult prea mare pentru cât câştigau împreună, aşa că şi-au luat un al doilea serviciu pentru a putea rămâne buni platnici. Lucrau la un call center pentru un euro şi jumătate pe oră. La un moment dat, mama a rămas fără serviciu principal şi au ajuns să nu mai plătească ratele la timp. Atunci au fost asaltaţi de mesaje de ameninţare de la angajaţii instituţiei de credit. „ Azi trebuie să faceţi plata, indiferent de oră. Se pare că dacă nu vă stresăm zilnic, nu ne luaţi în serios. De mâine sunt penalităţi de 100 euro/zi”. Le-a îngheţat sângele în vene când au auzit prima oară de această sumă astronomică pe care sunt obligate să o plătească pentru fiecare 24 de ore de întârziere. O sută de euro pe zi înseamnă că de fapt erau prinse într-o capcană din care nu mai puteau ieşi. Căci cu jobul lor de la call center plătit cu 1,5 euro pe oră ar fi însemnat că ar fi trebuit să muncească 66 de ore într-o zi de 24 ca să îşi achite doar penalizarea. „Suntem ca într-o pânză de păianjen din care numai Dumnezeu ne mai poate scoate, suntem la mâna lui Dumnezeu”, oftează Niculina şi fiica Diana o completează: „Au fost zile în care mă duceam la call-center, mă puneam la calculator şi mă uitam în gol, plângeam şi eu, şi mama, şi nu ştiam cum să facem să rezolvăm. Ce facem? Trăim numai să muncim pentru firma asta? Ne simţeam mai rău decât dacă am fi fost sclavi, pur şi simplu ne aduceau într-un punct în care mă gândeam dacă mai are sens să trăim”. În lungile discuţii contradictorii pe care le-au avut cu angajaţii instituţiei financiare nebancare, li s-a spus cinic că nici să nu se gândească la sinucidere, că oricum vor plăti şi moarte.

Opinia unui specialist în litigii bancare

Avocatul specializat în litigii bancare Adrian Cuculis spune că e chiar o practică ca o parte dintre clienţii unor IFN-uri să nu fie înştiinţaţi explicit de angajaţii instituţiilor financiare nebancare despre dobânzile penalizatoare uriaşe din contracte, aşa cum s-a întâmplat în cazul Niculinei şi Dianei Miu. „Eu sunt convins că oamenii au fost informaţi că vor avea o rată lunară de 600 de euro. Nu sunt convins, şi mi s-a dovedit lucrul ăsta prin hotărâri definitive de-a lungul timpului, că nu au fost informaţi că, dacă nu vor putea să restituie cei 600 de euro, vor avea de achitat acel comision penalizator, acea dobândă penalizatoare ce le va creşte creditul de la cât au luat ei, 20.000 de euro, la 33.000 de euro pe fiecare an în care nu vor putea să restituie împrumutul principal”, spune avocatul.

Adevărata capcană: plătești 5 ani, dar datoria e intactă!

Familia Miu avea să descopere că dobânda penalizatoare nu era singura clauză din contract despre care nu au ştiut în momentul în care au semnat. Femeile susţin că nu au ştiut nici cum va decurge achitarea integrală a acestui credit. Când au acceptat, ştiau că vor avea o rată lunară de 600 de euro. Ce nu au înţeles atunci e că, după ce achitau timp de cinci ani aceeaşi sumă fixă, în final, în a şaizecea lună trebuiau să aducă deodată fix 20.000 de euro. Toţi banii luaţi. Și Niculina, şi Diana se jură că nu li s-a spus punctual de o asemenea condiţie. „Oricine se gândeşte că, în momentul în care plăteşti creditul respectiv, se diminuează din suma pe care ai luat-o iniţial. Am aflat mai apoi că, în cinci ani de zile, suma de 20.000 de euro nu scade niciodată, ca şi cum nu am fi plătit nimic, şi la sfârşitul celor cinci ani, cei 20.000 de euro sunt la fel de întregi, ca şi cum abia i-am luat şi acum urmează să îi plătim”, explică Diana.

„I-am întrebat de ce se poartă aşa cu noi, că aşa nu fac decât să ne aducă în punctul de a ne arunca de la balcon. Și dacă ne aruncăm de la balcon, i-am întrebat, ei cum îşi vor mai recupera banii? Și mi-au răspuns că unii clienţi s-au sinucis şi tot le-au luat după aia casa fără nicio problemă” Diana Miu, client IFN

Familia Miu e disperată să vândă apartamentul pe piaţa liberă, până să apuce un executor judecătoresc să valorifice casa prin licitaţie. Căci dacă se ajunge acolo, ar putea să obţină un preţ de trei ori mai mic decât valoarea reală. Iar lucrul acesta i-ar afunda şi mai mult în sărăcie.