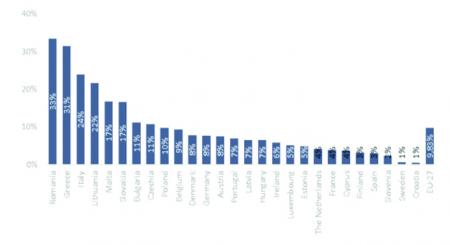

Încasările din TVA reprezintă una dintre cele mai importante surse de venituri guvernamentale, ele însemnând, în medie, aproximativ 21% din totalul veniturilor fiscale din UE-27. Există însă țări, precum Croația și Bulgaria, unde încasările din TVA reprezintă o treime din veniturile lor fiscale. În România, această sursă de venit reprezintă 23% din veniturile fiscale, în condițiile în care deficitul de încasare a TVA, adică diferența dintre veniturile din TVA care ar fi trebuit încasate și sumele efectiv încasate a fost de 33% în 2019, procent care plasează țara noastră pe primul loc în UE. În medie, această diferență a fost de 10% în 2019, după ce în 2009 era de 20%. Sunt însă și state care au fost mult sub media de 10%, cel mai bine la acest capitol stând Suedia și Croația, unde decalajul de TVA a fost de 1%. În ultimii 20 de ani, România a pierdut 120 de miliarde de euro din neîncasarea TVA la nivelul prognozat, potrivit calculelor făcute de Jurnalul.

Serviciul de Cercetare al Parlamentului European (EPRS) a întocmit un raport de evaluare privind „diferența de TVA, cotele reduse de TVA și impactul acestora asupra costurilor de conformitate pentru întreprinderi și consumatori” la nivelul UE. El a fost realizat pentru a prezenta o situație fidelă a problemelor legate de TVA, având în vedere că pe data de 11 octombrie va fi prezentat în Comisia Economică și Afaceri Financiare raportul privind punerea în aplicare a celei de a 6-a Directive TVA: care este partea lipsă pentru a reduce decalajul TVA din UE? Această analiză face parte din planul Bruxelles-ului de a modifica regulile privind TVA în Uniunea Europeană.

Pierderi de 164 de miliarde de euro în 2020, în UE

Potrivit unui raport privind decalajul de TVA publicat de Comisia Economică și Afaceri Financiare în septembrie 2020, statele membre UE înregistraseră până la acea dată o pierdere a veniturilor din TVA estimată la 140 de miliarde de euro, ceea ce a însemnat 11% din veniturile totale ale blocului comunitar. Ulterior, impactul pandemiei de COVID-19, inclusiv reducerea consumului și creșterea falimentelor, a fost revizuit în sus, astfel că pierderile bugetare generate de neîncasarea TVA au urcat la 164 de miliarde de euro sau 13,7% din veniturile totale.

Stăm cel mai prost la colectarea TVA în UE

România continuând să ocupe de ani primul loc în UE în clasamentul privind deficitul de încasare a TVA, cu procente care se învârt între 33 și 36, ceea ce înseamnă că peste o treime dintre veniturile care ar fi trebuit să fie colectate din TVA nu mai ajung în buget. Reducerea cotei-standard de TVA de la 24% la 20%, de la 1 ianuarie 2016, și la 19% de la 1 ianuarie 2017, nu a avut efectele scontate, adică majorarea încasărilor bugetare. Pe de altă parte, și deficitul de încasare a TVA a rămas la cote foarte ridicate, pentru că autoritățile fiscale nu au reușit diminuarea fraudei. Potrivit datelor Comisiei Europene, din anul 2000 și până în 2019 deficitul de încasare a TVA a totalizat circa 120 de miliarde de euro. De exemplu, numai în intervalul 2016-2019, bugetul de stat a pierdut peste 26 de miliarde de euro, o sumă apropiată de cea pe care acum România o va primi de la Bruxelles prin Planul Național de Redresare și Reziliență. Dacă ne raportăm însă la ultimii 20 de ani, încasarea celor 120 de miliarde de euro ar fi ajutat România să aducă la standarde UE toată infrastructura feroviară, pentru a cărei modernizare este nevoie acum de 80 de miliarde de euro. Numai cu cele aproape 7 miliarde de euro neîncasate în 2019, statul ar fi putut să finalizeze Autostrada Bechtel, al cărui cost urcase la sfârșitul lui 2019, după actualizarea indicatorilor tehnico-economici, la 5,3 miliarde de euro.

Evoluția deficitul de încasare a TVA în România (%)

2000 42 (1,87 mld. euro)

2001 49 (2,71 mld. euro)

2002 39 (2,24 mld. euro)

2003 39 (2,45 mld. euro)

2004 45 (3,34 mld. euro)

2005 34 (3,38 mld. euro)

2006 37 (4,59 mld. euro)

2007 36 (5,56 mld. euro)

2008 37 (6,56 mld. euro)

2009 49 (7,63 mld. euro)

2010 48 (8,87 mld. euro)

2011 44 (8,97 mld. euro)

2012 44 (8,84 mld. euro)

2013 41 (8,3 mld. euro)

2014 37,9 (7,9 mld. euro)

2015 37,2 (7,62 mld. euro)

2016 35,8 (6,13 mld. euro)

2017 35,5 (6,4 mld. euro)

2018 34 (6,99 mld. euro)

2019 33,4 (6,92 mld. euro)

Total: 120 mld. euro pierdute

Sursa: Comisia Europeană

Cota ar putea scădea cu până la 7%

În prezent, la nivelul UE există peste 250 de scutiri și rate reduse de TVA, fapt ce afectează încasările la nivelul blocului comunitar și cresc sarcina fiscală a IMM-urilor pentru conformare, arată raportul amintit. Pe de altă parte, o problemă extremă este și frauda cu TVA în tranzacțiile intracomunitare, în special așa-numita fraudă „carusel” sau frauda intracomunitară a comercianților dispăruți, care este cea mai răspândită și creează riscuri pentru afaceri. Viitorul sistem de TVA propus de Comisia Europeană, dar încă neadoptat de Consiliul Europei, este bazat pe principiul impozitării în țara de destinație, ceea ce înseamnă că TVA-ul pe tranzacțiile comerciale se va percepe în țara de reședință a clientului, iar TVA-ul în amonte poate fi recuperat în țara în care este plătit. De asemenea, viitorul sistem își propune să ofere statelor membre o anumită flexibilitate în stabilirea cotele de TVA, dar și menținerea cotelor reduse existente, mai arată raportul citat. Cu toate acestea, statele membre trebui să asigure o convergență mai mare a cotelor de TVA, astfel că actualele cote reduse să devină o excepție de la cota-standard „pentru a evita disproporționata fragmentare a sistemului TVA în cadrul pieței interne”. Astfel, în condițiile în care s-ar realiza o uniformizare a ratei-standard de TVA, aceasta ar putea să scadă cu până la 7%, mai arată raportul.

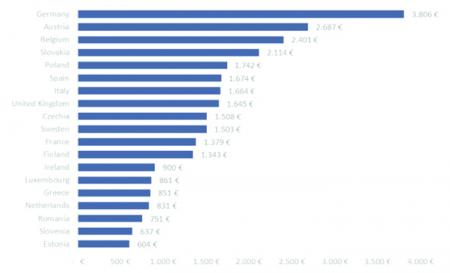

Costurile de conformitate sunt încă mari

Potrivit unui studiu KPMG, citat în raportul EPRS, care cuantifică costurile medii de conformitatea atât pentru TVA, cât și pentru impozitul pe profit în cifra de afaceri a unei companii, acestea sunt de 2,5%. Cele mai mici costuri au fost înregistrate în Luxemburg, sub 1%, în timp ce acest indicatorul a fost de departe cel mai mare din Polonia, aproape 4%. În Europa, ca și în Asia Centrală, timpul necesar pentru plata impozitelor a scăzut de la 473 de ore până la 225 de ore în intervalul 2006-2020, în principal datorită adoptării sistemului online pentru depunerea declarațiilor și plata impozitelor.

-