Pentru aplicarea lor Comisia Europeană și-a dat deja acordul, astfel că guvernul își va schimba din mers programul de guvernare cu care a fost investit în Parlament. Ce înseamnă asta? Milioane de români vor fi loviți de un tsunami de taxe și impozite mărite pentru a umple golul bugetar făcut tot de actuala coaliție PSD-PNL, dar la care au contribuit și celelalte partide care au trecut pe la guvernare începând cu 2020, adică UDMR și USR. Studiul Băncii Mondiale echivalează, practic, cu acordurile semnate de România în anii trecuți cu Fondul Monetar Internațional prin care în schimbul unui împrumut financiar se aplica o curbă de sacrificiu. Acum nu este vorba despre niciun împrumut, ci doar despre o nouă curbă de sacrificiu aplicată societății. Singurii care pot să stea liniștiți sunt cei peste un milion de asistați sociali, ei fiind ignorați total de noua reformă fiscală primită în plic de guvern. Cei mai mulți dintre ei sunt tineri, sunt perfect sănătoși, dar refuză să muncească pentru că statul i-a învățat cu lenea și cu ajutorul minim garantat.

Studiul realizat de Banca Mondială este, de fapt, planul unei ample reforme fiscale, care schimbă din temelie actualul Cod Fiscal. Practic, ar urma să se schimbe tot. Problema nu mai este dacă se va schimba sau nu, ci de timp. Când va da guvernul drumul la potopul de majorări, pentru că ne aflăm la mijlocul unui an preelectoral, iar creșterea impozitării va fi decontată politic la urne anul viitor de actuala coaliție. Asta, în cazul în care nu se va sparge pentru a încerca fiecare să se salveze politic pasându-și unul altuia vina pentru „cadoul” făcut românilor.

Avertismentul primit de Guvern

La 26,3% din PIB (inclusiv contribuțiile la asigurările sociale), veniturile fiscale din România înregistrează al doilea cel mai mic nivel din UE. Regimurile fiscale preferențiale extinse și scutirile extinse pentru diverse categorii de forță de muncă și microîntreprinderi, cotele reduse de TVA pentru o gamă largă de bunuri și servicii, alături de o cotă unică foarte scăzută de impozit pe venitul persoanelor fizice de 10% (care a fost redusă de la 16% în 2018), au redus baza de impozitare, au introdus denaturări considerabile și au afectat negativ echitatea sistemului fiscal, au transmis guvernului experții Băncii Mondiale.

Ce creșteri de taxe sunt recomandate

1. Banca Mondială propune introducerea unei impozitări progresive a veniturilor. Scenariul prezintă o schemă cu trei cote, cu o cotă minimă de 6% care se aplică veniturilor anuale de până la 80.000 RON; o cotă medie de 12% care se aplică veniturilor cuprinse între 80.001 și 189.000 RON; o cotă maximă de 18% aplicată venitului peste 189.000 RON. O altă variantă propune creșterea facilităților fiscale pentru persoanele cu venituri mici. Se recomandă inclusiv luare în calcul a reducerii sarcinii fiscale pentru lucrătorii cu venituri mici prin eliminarea contribuției de 10% pentru sănătate.

2. Eliminarea cotelor reduse de TVA. La acest capitol, România trebuie să ia în considerare eliminarea cotelor reduse care au fost introduse, cum ar fi cotele reduse pentru mâncarea din restaurante, cazare, cărți, ziare, reviste, muzee, grădini zoologice, grădini și parcuri. „Aceste cote reduse au un impact distributiv negativ, denaturează deciziile de consum, costurile cu veniturile și este puțin probabil să fie un mijloc eficient de abordare a oricăror obiective sociale sau culturale”, se arată în document.

3. Eliminarea facilităților pentru construcții, agricultură, industria alimentară și IT

Banca Mondială mai propune și eliminarea scutirilor pentru lucrătorii din agricultură, construcții și sectorul de tehnologia informației (IT).

De asemenea, mai vorbește și despre reducerea sarcinii totale impuse lucrătorilor cu venituri mici din cauza contribuțiilor substanțiale la sănătate și pensii.

4. Green Deal-ul European va transforma locuințele în ghețării. O eliminarea a cotei reduse de TVA (de 5% în prezent) ar urma să fie operată și în cazul lemnului de foc și al încălzirii urbane, de data aceasta explicația fiind că ele nu încurajează politica verde a Comisiei Europe, celebrul Green Deal, adică nu sunt sunt în concordanță cu obiectivele de mediu. De asemenea, eliminarea acestor „concesii”, după cum le consideră Banca Mondială, va fi completată de eliminarea subvențiilor pentru combustibilii fosili și de creștere a impozitării emisiilor de carbon.

5. Schimbarea impozitării proprietății. Banca Mondială propune impozitarea proprietății prin trecerea de la un sistem de impozitare a proprietății bazat pe suprafață la un sistem bazat pe valoarea de piață. De asemenea, propune să se ia în considerare fuzionarea impozitului pe teren și a celui pe clădiri într-un singur impozit, deoarece acest lucru ar permite o estimare mai ușoară a valorilor de piață pe baza tranzacțiilor de piață. Acest sistem va duce la creșterea impozitării, Banca Mondială subliniind că în acest fel vor crește veniturile.

6. Eliminarea impozitului pe tranzacțiile de vânzare a proprietăților rezidențiale și înlocuirea acestuia cu un impozit de 10% pe câștigurile de capital. Impozitul pe câștigurile de capital ar trebui să fie pus în aplicare în perspectivă, aplicându-se doar proprietăților achiziționate după data anunțării reformei. De la 1 ianuarie 2023, la vânzarea imobilului - apartament, casă, teren - deținut de mai puțin de 3 ani, proprietarul plătește un impozit de 3% din valoarea bunului, iar dacă imobilul este deținut de mai mult de 3 ani, datorează un impozit de 1%.

7. Dividendele, impozitare de 10%. Creșterea cotei de impozitare a dividendelor este motivată prin necesitatea alinierii ei la impozitarea majorității celorlalte forme de venituri din capital. Majorarea ar urma să vină după ce, anul trecut, prin OG 16/2022 s-a majorat impozitarea dividendelor de la 5% la 8%.

8. Reducerea pragului la microîntreprinderi la 250.000 de euro. „Pentru ca întreprinderile să aibă timp să se adapteze, această reformă ar putea fi pusă în aplicare etapizat, începând cu reducerea deja convenită la 500.000 de EUR de la 1 ianuarie 2023, apoi la 250.000 de EUR de la 1 ianuarie 2024 și ajungând la pragul TVA (ajustat la inflație) la 1 ianuarie 2025. Pragurile de înregistrare a microîntreprinderilor și de înregistrare în scopuri de TVA trebuie apoi să rămână aliniate”, recomandă experții Băncii Mondiale.

9. Limitarea divizării firmelor pentru a beneficia de regimul microîntreprinderilor. Banca Mondială propune aplicarea de norme suplimentare pentru a preveni divizarea artificială a întreprinderilor pentru a avea acces la regimul microîntreprinderilor. De asemenea, propune și eliminarea posibilității de a deduce anumite cheltuieli din cifra de afaceri.

10. Extinderea impozitului pe profit și, evenual, majorarea lui. Acestea sunt alte măsuri sugerate de Banca Mondială, în condițiile în care cota de 16% este printre cele mai mici din UE. Reducerea la facilitățile acordate firmelor ar urma să completeze cadrul fiscal recomandat guvernului de la București.

11. Eliminarea plafonului CAS la PFA. Măsura propune echivalarea impozitării salariaților și a lucrătorilor independenți prin eliminarea plafonului CAS (contribuția de asigurări sociale - contribuția la pensii) aplicat în prezent lucrătorilor independenți. În prezent, această contribuție se plătește în funcție de veniturile realizate, iar în cazul celor sub 6 salarii minim brute ea este zero. „O opțiune alternativă ar fi aplicarea unui plafon de CAS atât pentru salariați, cât și pentru lucrătorii independenți - deși trebuie evaluate și eventualele implicații asupra drepturilor de pensie”, spune BM.

12. Taxarea suplimentară a carbonului. O altă propunere este planificarea și trecerea treptată la eliminarea subvențiilor pentru combustibilii fosili. O condiție prealabilă necesară pentru o reformă a prețurilor la energie care să țină seama de efectele externe este absența subvențiilor pentru combustibilii fosili. „Pentru a internaliza pe deplin clima și alte externalități, se estimează că prețurile combustibililor fosili în 2030 trebuie să crească cu aproximativ 50% (benzină), 62% (motorină), 34% (GPL), 55% (kerosen), 51% (alte produse petroliere/alte produse petroliere decât cele de transport), 113% (cărbune), 32% (gaze naturale) și 7% (electricitate) față de nivelurile de referință (în absența unei taxări suplimentare a carbonului)”, spune Banca Mondială.

Stimulente slabe pentru muncă

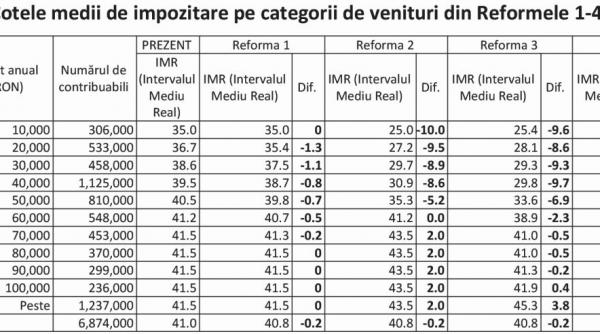

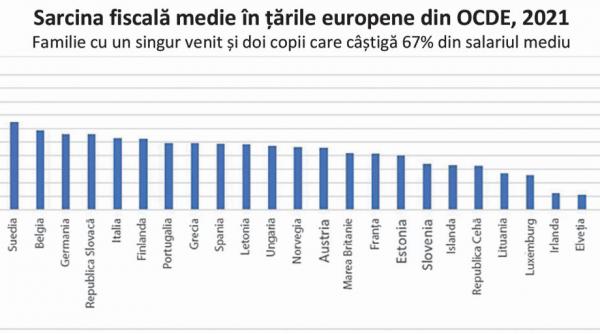

În ciuda cotei scăzute a impozitării, sarcina fiscală totală, inclusiv CAS, asupra lucrătorilor cu venituri mici este ridicată. Din cauza prezenței contribuțiilor la pensii și sănătate plătite din primul leu câștigat, cota combinată de impozitare plus CAS a angajaților este de cel puțin 35% și crește rapid până la 41,5%, ceea ce creează o descurajare semnificativă pentru lucrătorii cu venituri mici de a intra pe piața forței de muncă și încurajează, de asemenea, economia subterană. Nivelul relativ ridicat de impozitare la venituri mici și medii și impozitarea relativ moderată la niveluri ridicate de venituri pentru persoanele celibatare, este concluzia studiului citat. „Cu toate acestea, în cazul familiilor cu venituri mici și copii, rezultatele sunt și mai clare. În timp ce impozitul pentru persoanele celibatare cu venituri mici este al cincilea cel mai ridicat, pentru o familie cu un singur venit și doi copii este cel mai ridicat din toate țările europene. Din nou, acest lucru se datorează în primul rând CAS-urilor substanțiale plătite din primul leu câștigat. Un factor suplimentar, însă, este faptul că multe alte țări europene oferă un sprijin semnificativ destinat familiilor cu copii, cum ar fi credite fiscale sau deduceri specifice pentru copii, în timp ce alocațiile pentru persoanele aflate în întreținere din România oferă un sprijin mai modest pentru familiile cu copii, în ciuda creșterilor recente”, se arată în studiu.

În loc să se aleagă în mod selectiv anumite industrii care să fie favorizate, o abordare mai bună ar fi reducerea generală a sarcinii fiscale pentru lucrătorii cu venituri mici (…). Acest lucru va avea un impact pozitiv asupra tuturor lucrătorilor cu venituri mici, mai degrabă, decât asupra celor din anumite sectoare. Pentru a se asigura că impozitele nu sunt majorate pentru grupurile cu venituri mici, este important care formele privind partea inferioară a distribuției să fie întreprinse în același timp cu reforma scutirilor fiscale. Pierderile de venituri cauzate de diversele măsuri discutate mai sus pentru a reduce sarcina fiscală asupra veniturilor mici pot fi finanțate prin câștigurile rezultate din eliminarea scutirilor, din creșterea cotei maxime a IVPF, precum și din alte domenii ale sistemului fiscal (…).

Studiul Băncii Mondiale

Bază îngustă de impozitare

O altă preocupare semnificativă privind impozitarea veniturilor din muncă este caracterul îngust al bazei de impozitare. În prezent, există scutiri de la IVPF pentru lucrătorii din sectoarele tehnologiei informației (IT), construcțiilor și agriculturii. Scutirea pentru agricultură a fost introdusă abia în 2022, în timp ce scutirea IT a fost extinsă, începând cu 1 ianuarie 2023, de la lucrătorii IT din sectorul privat la lucrătorii IT din sectorul public. În plus, angajații din sectorul construcțiilor sunt scutiți de contribuția de sănătate de 10% și plătesc o contribuție la pensie mai mică, de 21,25% (fără reducerea dreptului la prestații), în loc de 25%. Între timp, contribuția angajatorului la asigurarea de muncă este redusă de la 2,25% la doar 0,3375% în sectorul construcțiilor. Scutirile acoperă o proporție foarte semnificativă din baza potențială de impozitare a forței de muncă - sectoarele IT și construcții reprezintă 10,8% din totalul angajaților și sunt responsabile pentru 9,8% din valoarea adăugată brută. Între timp, scutirea recentă a sectorului agricol a eliminat aproximativ 10% din forța de muncă din baza de impozitare. Ministerul de Finanțe estimează că veniturile totale la care se renunță (atât la IVPF, cât și la CAS) în 2023 din scutirile pentru IT.

România trebuie să ia în considerare reducerea sau eliminarea impozitului pe tranzacțiile de vânzare a proprietăților rezidențiale. Deși impozitele pe tranzacții sunt foarte frecvente, acestea descurajează tranzacțiile și, prin urmare, duc la ineficiență atât pe piața imobiliară, cât și pe piața muncii.

Impozitarea proprietăților trebuie să fie mai agresivă

În prezent, România aplică impozite separate pentru clădiri și pentru terenuri. Concepția impozitului variază în funcție de destinația rezidențială sau nerezidențială a clădirii. Impozitul pe clădirile rezidențiale se bazează pe suprafață, dar face obiectul unor ajustări în funcție de locație, vechime și tipul de clădire/apartament (pentru a reflecta mai bine valoarea clădirii). Baza este, de asemenea, ajustată în funcție de faptul dacă proprietatea este sau nu conectată la utilități (electricitate, canalizare, alimentare cu apă și încălzire centrală). În schimb, baza pentru clădirile nerezidențiale este valoarea de piață. Pe viitor, acest sistem de impozitare va fi modificat, iar unul din scopuri este majorarea taxelor pe proprietate. „Pentru a îmbunătăți atât eficiența, cât și echitatea, România trebuie să încerce să treacă la o bază de calcul a valorii curente de piață pentru impozitarea recurentă a proprietății. Este important ca această bază să fie apoi actualizată periodic, deoarece evaluările depășite pot permite apariția unor inechități dacă valorile proprietăților evoluează diferit în timp între regiuni”, se arată în raport. De asemenea, România trebuie să ia în considerare fuzionarea impozitelor pe terenuri și clădiri într-un singur impozit, deoarece acest lucru ar permite o estimare mai ușoară a valorilor de piață pe baza tranzacțiilor de piață. Ar putea lua în considerare echivalarea plajelor de impozitare aplicabile proprietăților rezidențiale și comerciale/industriale pentru a reflecta mai exact furnizarea de servicii locale. Odată realizată trecerea la valoarea de piață, ar trebui, de asemenea, să se efectueze o reevaluare a întregii structuri a cotelor, în vederea creșterii veniturilor totale recurente din impozitul pe proprietate peste nivelul actual, comparativ scăzut în rândul țărilor UE. În cele din urmă, România trebuie să ia în considerare reducerea semnificativă a amplorii facilităților fiscale aplicate în prezent impozitelor pe proprietate. Acestea trebuie să se limiteze la concesiile destinate contribuabililor cu venituri mici și persoanelor în vârstă, clădirilor guvernamentale și unei game cât mai limitate de organizații de utilitate publică.

Extinderea impozitului pe profit la firme

Un factor-cheie care contribuie la veniturile mici din impozitul pe profit este existența unui regim preferențial pentru microîntreprinderi. Regimul microîntreprinderilor are un prag de eligibilitate extrem de ridicat, de un milion de euro, ceea ce îl face un regim al „microîntreprinderilor” doar cu numele. De fapt, cifrele Ministerului Finanțelor arată că 96% dintre societățile din România sunt incluse în acest regim. În aceste condiții, veniturile obținute din impozitul pe profit sunt mici, în comparație cu alte țări europene. De asemenea, studiul sugerează chiar și o eventuală majorare a impozitului pe profit, în condițiile în care cu o cotă de 16%, România are al șaselea cel mai mic impozit pe profit din UE. România trebuie să ia în considerare simplificarea setului său de stimulente fiscale pentru cercetare și dezvoltare, eventual la o singură deducere sporită.

Eliminarea facilităților acordate societăților

România trebuie să încerce să elimine actuala scutire de impozit temporară pentru întreprinderile nou înființate în domeniul cercetării și dezvoltării, deoarece aceasta nu este legată de activitatea efectivă de cercetare și dezvoltare. România ar trebui, de asemenea, să ia în considerare eliminarea reducerii cotei de impozit pe profit disponibile pentru societățile care își măresc capitalul social. Deși această măsură este programată să fie în vigoare doar în perioada 2021-2025, ea este prost direcționată, deoarece reducerea inițială de 2 puncte procentuale poate fi primită de societățile care nu își măresc capitalul social și poate fi predispusă la abuzuri, este recomandarea celor de la Banca Mondială.

Impozitarea întreprinderilor mici trebuie majorată

Impozitarea întreprinderilor mici din România este dominată de regimul microîntreprinderilor. La acest punct studiul propune măsuri mai puternice pentru a preveni divizarea microîntreprinderilor pentru a avea acces la acest regim preferențial de impozitare (de 1% și 3% din cifra de afaceri). Prin urmare, baza de impozitare ar fi cifra de afaceri totală (venitul brut din toate sursele, fără deduceri). De asemenea, România trebuie să ia în considerare posibilitatea de a efectua o evaluare a marjelor medii de profit ale microîntreprinderilor pentru a determina dacă cota de 1% este adecvată. Astfel, pe baza estimărilor FMI, în cazul unei marje de profit de aproximativ 12% pentru microîntreprinderile cu angajați, o cotă de impozitare de 1,5% sau 2% ar putea fi mai adecvată, se arată în studiu.

Eliminarea cotelor de TVA redus trebuie luată în calcul

În prezent, România are o bază de impozitare scăzută și un grad de conformitate redus în ceea ce privește TVA-ul. Un sistem ideal de TVA trebuie să elimine majoritatea, dacă nu toate cotele reduse, și să aplice o cotă unică de TVA pe o bază cât mai largă posibil. Cu toate acestea, o astfel de reformă ar fi o provocare politică, cel puțin pe termen scurt și, cu siguranță, având în vedere vârfurile actuale ale prețurilor la alimente și energie. În schimb, pe termen scurt, România trebuie să ia în considerare eliminarea cotelor reduse care au fost introduse în scopuri nedistributive, cum ar fi cotele reduse pentru mâncarea din restaurante, cazarea la hotel, cărți, ziare, reviste.