Sistemul de pensii private, cel mai tânăr segment al pieței financiare non-bancare, a ajuns și cel mai voluminos, în condițiile în care prezintă și un grad de risc scăzut pentru investiții, comparativ cu celelalte plasamente. Grosul contribuțiilor vine însă de la Pilonul II, acolo unde participantul investește banii obligat, și nu pentru că așa decide el, cum se întâmplă în cazul Pilonului III, facultativ.

Piața financiară non-bancară reprezenta 12,57% din Produsul Intern Brut la sfârșitul trimestrului 3 din 2020. „Vedeta” domeniului este segmentul pensiilor private, care are o pondere de 6,53% din PIB, superioară ponderilor deținute de celelalte două segmente, piața de capital (3,85%) și piața asigurărilor (2,19%), după cum relevă datele Autorității de Supraveghere Financiară (ASF).

Pensiile obligatorii (Pilonul II), unde contributorul este repartizat aleatoriu, nu prin decizie proprie, domină net pensiile facultative (Pilonul III). Astfel, în septembrie anul acesta, Pilonul II cuprindea 7,56 milioane de participanți, cu o valoare lunară a contribuțiilor de 747 miliarde de lei, în creștere de la 702 miliarde de lei în aceeași lună din 2019. La rândul său, Pilonul III avea 517.057 participanți și contribuții de 30 milioane de lei, în majorare de la 28 milioane de lei.

Observăm astfel că Pilonul II absoarbe 94% din numărul total de participanți la sistemul de pensii private și totodată 96% din contribuții. Altfel spus, Pilonul II include de 15 ori mai mulți participanți și contribuții de 25 de ori mai voluminoase, comparativ cu Pilonul III.

Pensiile private „au urcat exponențial, rata de creștere a ajuns la 19%, destul de mare”, a declarat Nicu Marcu, președintele ASF. Astfel, acest segment a întrecut piața de capital și asigurările, ca pondere în PIB, „deși a intrat în funcțiune mai târziu”, a precizat Marcu. În opinia acestuia, repartizarea aleatorie se arată mult mai mare decât cea facultativă pentru că „oamenii sunt indiferenți”, nu merg acolo unde se oferă randamente mai bune și siguranță sporită a plasamentelor. „Educația financiară trebuie să pornească de jos, de la clasele primare, și să continue la liceu și în universități. Copiii de azi vor trebui să știe ce fonduri de pensii vor alege când vor ajunge la maturitate”, a menționat Nicu Marcu.

Pilonul III atrage mai puțini participanți decât Pilonul II, din cauza nivelului scăzut de educație financiară. Un alt motiv îl reprezintă nivelul veniturilor, unul redus față de media europeană

Daniel Armeanu, vicepreședinte ASF

TABEL

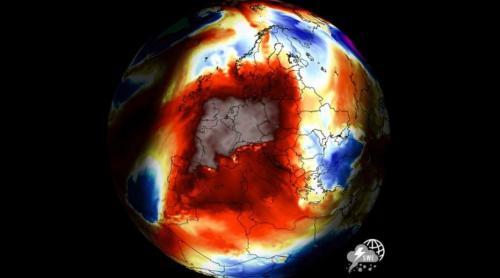

Riscurile piețelor financiare nebancare din România

|

Segment |

Nivel agregat risc |

Tendință |

Categorii de risc |

|

Piața pensiilor private |

Mediu spre scăzut |

Săgeată jos |

Risc de piață Risc de lichiditate |

|

Piața asigurărilor |

Mediu |

Săgeată sus |

Risc de credit Risc de profitabilitate |

|

Piața de capital |

Mediu |

Săgeată sus |

Risc de solvabilitate Risc de concentrare |

|

Infrastructuri IT |

Ridicat |

Săgeată sus |

Risc de conduit Risc cibernetic Risc operațional |

Sursa: ASF