Fondurile tranzacționate la bursă (ETF-uri) reprezintă o modalitate de a obține expunere la sute sau mii de acțiuni și alte active cu costuri reduse, ceea ce le poziționează în topul preferințelor investitorilor.

Ce sunt ETF-urile?

ETF-urile permit investitorilor să cumpere mai multe acțiuni sau obligațiuni în același timp. Investitorii cumpără acțiuni ale ETF-urilor, iar banii sunt folosiți pentru a investi în funcție de un anumit obiectiv. De exemplu, dacă cumperi un ETF S&P 500, banii tăi vor fi investiți în cele 500 de companii din acest indice.

Cerințele pentru a investi în fonduri tranzacționate la bursă (ETF-uri) nu sunt cu mult diferite de cele pentru a cumpăra acțiuni ale unei companii.

Un ETF se numește fond tranzacționat la bursă pentru că este tranzacționat la o bursă, similar acțiunilor. Prețul acțiunilor unui ETF se va modifica pe parcursul zilei de tranzacționare, pe măsură ce acestea sunt cumpărate și vândute pe piață.

Fiecare ETF se concentrează, de obicei, pe un anumit sector, pe o clasă de active sau o anumită categorie. ETF-urile pot fi folosite pentru diversificarea portofoliului sau, pentru traderii activi, pentru a profita de pe urma fluctuației prețurilor.

Un ETF este un tip de fond care deține mai multe active de bază, nu doar unul singur, ca în cazul acțiunilor. Deoarece există mai multe active în cadrul unui ETF, acestea pot fi o alegere populară pentru diversificare. Astfel, ETF-urile pot conține mai multe tipuri de active investiționale, inclusiv acțiuni, mărfuri, obligațiuni sau un amestec de active de investiții.

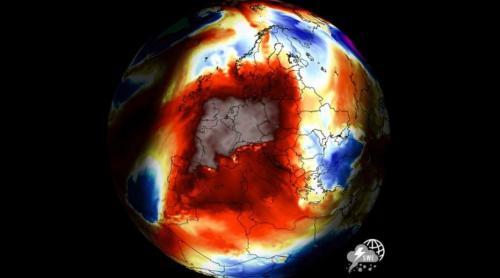

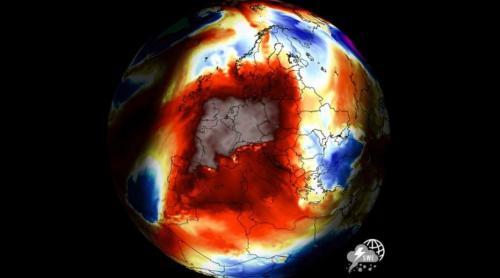

Atât pentru investitorii noi, cât și pentru cei experimentați, o abordare globală a investițiilor poate contribui la diversificare și la multiple modalități de a beneficia de creșterea economiei mondiale. În timp ce plasarea capitalului investițional pe piețele străine poate părea complexă, există fonduri tranzacționate la bursă (ETF-uri) create pentru a simplifica procesul și pentru a facilita investițiile internaționale pentru investitorii români.

Deși acest tip de investiții poate părea inutil pentru unii, deținerea de active în afara piețelor locale, poate constitui un instrument valoroas de hedging împotriva fluctuațiilor de pe piața internă și ar putea oferi posibilitatea de a obține randamente mai mari atât pe piețele dezvoltate, cât și pe cele emergente.

Tipuri de ETF-uri

Investitorii au la dispoziție diferite tipuri de ETF-uri, care pot fi utilizate în scopuri diferite, cum ar fi: generarea de venituri, speculații, creșteri de preț și hedging sau compensarea parțială a riscurilor aferente portofoliului unui investitor.

Cele mai multe ETF-uri sunt administrate pasiv, ceea ce înseamnă managerul de portofoliu se reportează la un indice pentru a determina ce titluri de valoare să dețină și cum să le pondereze în portofolii.

Cu toate acestea, există și ETF-uri administrate în mod activ, adică managerul de portofoliu ia decizii de investiții pentru fond. Unele ETF-uri administrate în mod activ, cunoscute sub denumirea de ETF-uri active semitransparente, își protejează toate deținerile din portofoliu și le dezvăluie doar lunar sau trimestrial. Un ETF poate acoperi aproape orice nișă de investiții, de la acțiuni cu capitalizare mică la obligațiuni de pe piețele emergente și mărfuri. Cu atât de multe opțiuni, este util să știi mai multe despre tipurile de ETF-uri disponibile.

În prezent, există un număr mare de opțiuni de ETF-uri pe piață. Pentru a determina care sunt cele mai potrivite pentru portofoliul tău, este util să analizezi tipurile comune de ETF-uri, strategiile de investiții asociate cu acestea, precum și beneficiile, riscurile și costurile asociate acestora. Iată o scurtă descriere a unora dintre ETF-urile disponibile pe piață în prezent.

ETF-uri pe Acțiuni

Există o gamă largă de ETF-uri pe acțiuni din care poți alege, astfel încât, cunoașterea diferitelor subtipuri te-ar putea ajuta să găsești unul care să se potrivească portofoliului tău. În funcție de indicele urmărit de ETF, acesta poate deține acțiuni emise de companii din întreaga lume sau își poate limita universul investițional la companii dintr-o anumită zonă sau țară.

Unele ETF-uri dețin companii de toate stilurile și dimensiunile, în timp ce altele își limitează deținerile în funcție de caracteristicile unei companii. Deoarece există atât de multe variabile, numărul de acțiuni deținute de un ETF poate varia de la câteva zeci la câteva mii.

ETF-uri sectoriale

ETF-urile sectoriale urmăresc un indice alcătuit din companii care oferă produse similare sau înrudite în economie sau servicii dintr-un anumit sector, cum ar fi: ETF-uri din domeniul sănătății, ETF-uri din domeniul energiei, ETF-uri din domeniul tehnologiei, ETF-uri din domeniul imobiliar, ETF-uri din domeniul utilităților etc.

Unele ETF-uri sectoriale se specializează și mai mult, concentrându-se pe un subgrup industrial specific din cadrul sectorului sau includ doar companii care îndeplinesc anumite criterii.

ETF-uri de dividende

ETF-urile de dividende urmăresc să ofere randamente ridicate investind în acțiuni care plătesc dividende și pot oferi un flux de venituri și o creștere pe termen lung.

Cu toate acestea, este important de reținut că, spre deosebire de plățile cupoanelor pe obligațiuni, plățile dividendelor nu sunt garantate.

ETF-uri pe Indici

Investițiile în indici, denumite uneori investiții pasive, se realizează, de obicei, prin investiții într-un fond mutual sau într-un fond tranzacționat la bursă (ETF) care urmărește un anumit indice. De exemplu, dacă unii investitori doresc să profite de indicele Dow Jones fără a cumpăra acțiuni individuale, pot lua în considerare investițiile într-un ETF Dow.

Acest tip de strategie de investiții poate fi atractiv dacă nu ai timpul sau experiența necesară pentru a te documenta și a analiza ce acțiuni specifice sau alte investiții ai dori să incluzi în portofoliul tău.

ETF-uri Non-Equity

Pe lângă acțiuni, un ETF poate deține și alte titluri de valoare, în afară de acțiuni, cum ar fi obligațiuni, mărfuri și valute.

ETF-uri pe Obligațiuni

Indiferent dacă obiectivul tău este de a-ți diversifica portofoliul, de a te proteja împotriva volatilității pieței bursiere sau de a genera un venit curent, aceste investiții ar putea fi soluții convenabile pentru generarea unui venit fix. Atunci când cumperi acțiuni ale unui ETF de obligațiuni, cumperi o parte dintr-un portofoliu de obligațiuni. Cu toate acestea, spre deosebire de obligațiunile individuale, majoritatea ETF-urilor de obligațiuni nu au o dată de scadență. În plus, având în vedere că ETF-urile se tranzacționează la o bursă, ca și acțiunile, le poți cumpăra sau vinde în orice moment în timpul sesiunii de tranzacționare.

ETF-uri pe Mărfuri

ETF-urile pe mărfuri sunt fonduri tranzacționate la bursă care oferă expunere la variațiile de preț ale materiilor prime, cum ar fi produsele agricole, resursele naturale sau metalele.

Însă acestea tind să aibă un risc mai ridicat și nu ar putea să nu fie potrivite pentru toți investitorii.

ETF-uri valutare

ETF-urile valutare pot urmări o singură monedă sau un coș de monede.

Cele mai simple ETF-uri valutare sunt susținute de depozite bancare într-o monedă străină. Cu toate acestea, există și ETF-uri valutare complexe, care achiziționează instrumente financiare derivate pe valută (în principal contracte forward și swap, care sunt acorduri de schimb al unui activ la o dată prestabilită) pentru a obține expunere la moneda străină.

ETF-uri Pasive vs ETF-uri Active

În general, ETF-urile sunt caracterizate ca fiind administrate pasiv sau activ.

ETF-urile pasive urmăresc să reproducă performanța unui indice mai mare - fie un indice diversificat, cum ar fi S&P 500, fie un sector, sau o tendință mai specifică. Un exemplu din această ultimă categorie este reprezentat de acțiunile miniere de aur.

În cazul ETF-urilor administrate activ, de obicei, managerii de portofoliu iau decizii cu privire la titlurile de valoare care trebuie incluse în portofoliu. Aceste fonduri au unele avantaje față de ETF-urile pasive, dar tind să fie mai costisitoare pentru investitori.

Cum începi să investești în ETF-uri

Este foarte ușor să cumperi un ETF, acesta tranzacționându-se la bursele de valori la fel ca o acțiune normală. Cu o multitudine de platforme la dispoziția traderilor, investițiile în ETF-uri au devenit foarte la îndemână. Iată pașii pe care trebuie să-i urmezi pentru a începe să investești în ETF-uri.

1. Documentează-te și stabilește ce ETF-uri vrei să cumperi

Unul dintre cei mai importanți pași în ceea ce privește investițiile în ETF-uri implică analiza acestora. Există o mare varietate de ETF-uri disponibile astăzi pe piețe. Un lucru pe care trebuie să-l ai în vedere atunci când analizezi ETF-uri este acela că acestea sunt diferite de titlurile de valoare individuale, cum ar fi acțiunile sau obligațiunile. Prin urmare, va trebui să iei în considerare imaginea de ansamblu - în termeni de sector sau industrie - atunci când ai în vedere un ETF.

Numai pe piața americană se tranzacționează peste 2.000 de ETF-uri, așa că trebuie să știi ce vrei să cumperi și de ce fel de expunere ai nevoie.

Pentru a-ți da seama ce ETF vrei să cumperi poate fi nevoie de ceva muncă. ETF-urile bazate pe indicii majori sunt, în general, considerate o opțiune bună pentru începători. Acestea oferă o expunere larg diversificată la unele dintre cele mai bune companii de pe piață.

2. Decide cât vrei să investești

Nu este nevoie de foarte mulți bani pentru a începe, iar în prezent cei mai buni brokeri de actiuni îți permit să cumperi stocuri fracționate fără comision. Asta înseamnă că poți achiziționa o acțiune a unui ETF sau o parte dintr-o acțiune cu o sumă aproape nesemnificativă.

Dacă asta reprezintă totuși o preocupare pentru tine, este bine de știut că mulți investitori își construiesc portofoliile în timp, continuând să adauge fonduri gradual. După ce ți-ai dat seama cât de mult poți investi acum, stabilește cât de mult poți investi în mod regulat, să spunem, în fiecare lună.

3. Alege un Broker

Înainte de a investi în ETF-uri, un investitor are nevoie de un cont de investiții. Tipul contului necesar pentru a investi în ETF-uri depinde de câteva preferințe, cum ar fi stilul de tranzacționare și obiectivele investitotului.

ETF-urile sunt disponibile pe majoritatea platformelor de investiții online. Majoritatea acestor platforme oferă, de asemenea, tranzacționare fără comisioane prin instrumente derivate, cum ar fi CFD-urile, ceea ce înseamnă că nu trebuie să plătești comisioane furnizorului de servicii pentru a cumpăra sau vinde CFD-uri pe ETF-uri. Cu toate acestea, ține cont de faptul că acest tip de instrumente ar putea implica un risc mai mare.

Unii brokeri oferă resurse educaționale aprofundate care îi ajută pe noii investitori să se familiarizeze cu ETF-urile și să le analizeze.

În plus, deoarece ETF-urile sunt tranzacționate la bursă, ca și acțiunile, poți, de asemenea, să iei o poziție "short" cu multe dintre ele (cu condiția să ai un cont în marjă). O poziție short îți permite să vinzi un ETF pe care nu îl deții de fapt, pentru a profita de pe urma unei mișcări descendente a prețului. Reține însă că o poziție short te expune la un risc teoretic nelimitat în cazul unei mișcări ascendente a prețului.

4. Plasează tranzacția și monitorizează-ți investiția

Deoarece ETF-urile se tranzacționează pe parcursul zilei, la fel ca acțiunile, investitorii pot plasa un ordin la piață și pot primi cel mai bun preț de tranzacționare disponibil în orice moment în timpul orelor de piață obișnuite. Ca o alternativă la ordinele la piață, investitorii care preferă să specifice un anumit preț de intrare pot plasa un ordin de cumpărare de tip limit. Un ordin de cumpărare limit va fi executat numai dacă prețul titlurilor de valoare scade până la acel nivel.

În funcție de compania de brokeraj sau de societatea de investiții, cumpărarea și vânzarea ETF-urilor poate implica, de asemenea, anumite comisioane.

Odată ce achiziția unui ETF a fost finalizată, investitorii ar putea dori să monitorizeze modul în care evoluează. Traderii intraday și investitorii pe termen scurt își vor monitoriza, de obicei, foarte atent investițiile, în timp ce investitorii pe termen lung, care sunt mai puțin preocupați de fluctuațiile de preț pe termen scurt, pot fi mai puțin înclinați să evalueze în mod constant modul în care se evoluează investiția lor.

Evaluarea unui ETF

Notorietatea ETF-urilor a crescut într-un ritm extraordinar în ultimii ani. Creșterea dramatică a opțiunilor disponibile pentru investitorii în ETF-uri a complicat procesul de evaluare a fondurilor care ar putea fi cele mai bune pentru un anumit investitor.

Mai jos sunt câteva considerații pe care ai putea să le ai în vedere atunci când compari ETF-urile.

- Rata cheltuielilor. Rata cheltuielilor reprezintă procentul din activele fondului care este utilizat pentru a acoperi costurile de administrare și alte comisioane administrative. De exemplu, să spunem că un investitor ia în considerare două ETF-uri diferite. Ambele au un istoric similar și sunt axate pe aceleași tipuri de active. Cu toate acestea, unul are o rată a cheltuielilor de 0,15%, iar celălalt are o rată a cheltuielilor de 0,35%. Poate că nu pare a fi o diferență mare, dar în timp se poate aduna.

- Performanța. Atunci când analizează și monitorizează starea de sănătate a portofoliului, investitorii pot utiliza mai mulți indicatori de portofoliu. Deși randamentul total este o măsură cheie pentru performanță, acesta spune doar jumătate din poveste. Există măsuri de risc, cum ar fi deviația standard, care sunt la fel de importante.

- Riscurile. Cel mai mare risc asociat ETF-urilor este riscul de piață. La fel ca multe alte active, ETF-urile sunt doar un vehicul de investiții, un ambalaj pentru activele de bază. Așadar, dacă cumperi un ETF S&P 500 și S&P 500 scade cu 50%, nimic nu te va ajuta în legătură cu cât de ieftin, eficient din punct de vedere fiscal sau transparent este un ETF.

- Randamentul dividendelor. Fie că ești în căutarea unor acțiuni cu dividende pe termen lung, fie că ești un investitor care are nevoie de un venit curent, randamentul dividendelor poate fi un instrument util pentru a analiza un ETF. De asemenea, poate fi util pentru investitori să știe cum să calculeze singuri randamentul dividendelor.

- Lichiditatea. ETF-urile cu AUM foarte scăzut sau cu volume zilnice de tranzacționare scăzute tind să implice costuri de tranzacționare mai mari din cauza barierelor de lichiditate. Acesta este un factor important de luat în considerare atunci când se compară fonduri care, în rest, pot fi similare din punct de vedere al strategiei sau al conținutului portofoliului.

- Diversificarea. Aproape toate ETF-urile oferă beneficii în materie de diversificare în comparație cu achiziționarea de acțiuni individuale. Cu toate acestea, unele ETF-uri sunt foarte concentrate - fie în ceea ce privește numărul de titluri diferite pe care le dețin, fie în ceea ce privește ponderea acestor titluri. Un fond care își concentrează jumătate din active în două sau trei poziții poate oferi mai puțină diversificare decât un fond cu un număr mai mic de componente totale ale portofoliului, dar cu o distribuție mai largă a activelor, de exemplu.

Avantajele și Dezavantajele ETF-urilor

ETF-urile oferă investitorilor câteva avantaje majore dar și o serie de dezavantaje. Iată câteva dintre cele mai importante.

Avantajele ETF-urilor

- Costuri reduse. ETF-urile reprezintă una dintre cele mai bune modalități de a investi într-un portofoliu diversificat la costuri reduse. Uneori te poate costa doar câțiva dolari pentru fiecare 10.000 de dolari pe care i-ai investit.

- Diversificare. Un ETF îți permite uneori să cumperi zeci de active într-un singur fond, ceea ce înseamnă că obții o diversificare mai amplă (și un risc mai mic) decât dacă ai cumpăra doar una sau două acțiuni..

- Administrare pasivă. ETF-urile sunt, de obicei (dar nu întotdeauna), administrate pasiv, ceea ce înseamnă că urmăresc pur și simplu un indice preselectat de acțiuni sau obligațiuni.

- Investiții specifice. ETF-urile se concentrează, de obicei, pe o anumită nișă, cum ar fi stilul de investiție, industria, dimensiunea companiei sau țara. Astfel, poți avea o investiție axată pe un anumit domeniu, cum ar fi biotehnologia, dacă crezi că acesta ar putea să crească.

Dezavantajele ETF-urilor

- Randamente potențiale mai mici. Deoarece ETF-urile dețin o gamă variată de acțiuni, s-ar putea să nu aibă un potențial de randament la fel de mare ca precum cumpărarea acțiunilor individuale.

- Costuri. ETF-urile implică adesea costuri reduse, dar nu sunt gratuite. Dacă achiziționezi un portofoliu de acțiuni individuale pe cont propriu, nu va trebui să plătești comisioane de administrare.

Concluzie

Fondurile tranzacționate la bursă, sau ETF-urile, reprezintă o modalitate eficientă și cu costuri scăzute de a obține expunere la un coș larg de valori mobiliare cu un buget limitat. În loc să cumpere acțiuni individuale, investitorul poate pur și simplu să cumpere acțiuni într-un fond care vizează un sector reprezentativ al unei piețe mai largi.

Este surprinzător de ușor să faci investiții la bursă cu ajutorul ETF-urilor și poți face asta ca și cum ai cumpăra o acțiune. Având în vedere toate avantajele ETF-urilor, nu este de mirare că acestea au devenit atât de populare în rândul investitorilor și se pare că vor deveni și mai populare în viitor.

Disclaimer

Informațiile prezentate în acest document sunt pregătite de CAPEX.com și nu au intentia de a constitui consultanță pentru investiții. Informațiile din acest document sunt furnizate drept o comunicare generală de marketing cu scop informativ și, ca atare, nu au fost pregătite în conformitate cu cerințele legale concepute pentru a promova independența cercetării în domeniul investițiilor și nu sunt supuse niciunei interdicții de abordare înainte de diseminarea cercetărilor legate de investiții.

Utilizatorii/cititorii nu ar trebui să se bazeze exclusiv pe informațiile prezentate aici și ar trebui să facă propriile lor cercetări/analize, prin citirea cercetărilor de bază. Conținutul acestui document este generic și nu ia în considerare circumstanțele personale ale fiecărui individ, experiența de investiții sau situația financiară actuală.