Cu toate acestea, în ciuda semnelor pozitive recente, au apărut câteva noi surse de incertitudine. În primul rând, dovezile pentru o tendință susținută de scădere a inflației s-au diminuat atât în SUA, cât și în Europa, ceea ce a determinat bancherii centrali să avertizeze că ar putea fi nevoie să reia înăsprirea rapidă a politicii monetare. Președintele Rezervei Federale din SUA, Jerome Powell a declarat Congresului că, după ce a redus dimensiunea ultimei sale creșteri a ratei dobânzii de la 50 de puncte de bază la 25, Fed ar putea avea nevoie să revină la creșteri mai mari. Având în vedere importanța centrală a politicii monetare a SUA în economia globală, astfel de schimbări nu sunt o importanță mică. Piețele financiare „au leșinat” în mod corespunzător, iar așteptările privind ratele dobânzii pe termen scurt s-au mutat brusc către valori ridicate. Piețele se așteaptă acum ca Fed să majoreze ratele peste 5%, iar unii observatori anticipează chiar o creștere spre 6%. În orice caz, investitorii vor trebui să treacă peste mai multe obstacole pentru mulți ani de acum înainte, inclusiv în acțiuni.

Următorul mare semnal a venit pe 10 martie, când Biroul de Statistică a Muncii din SUA (BLS) a publicat datele privind ocuparea forței de muncă pentru februarie. Participanții de pe piață examinează cu atenție raportul BLS pentru a găsi dovezi ale unei constrângeri sporite pe piața muncii, ceea ce ar implica un potențial impuls inflaționist. Și la scurt timp după raportul de locuri de muncă, primim și actualizarea lunară privind prețurile de consum. Dacă acestea indică o îndărătnicie a inflației de a se păstra ridicată, nu poate fi exclusă o criză mai răspândită pe piețele financiare.

Ambele rapoarte ar putea reînnoi temerile cu privire la aterizarea forțată (o recesiune cu o creștere bruscă a șomajului) despre care toată lumea a discutat în a doua jumătate a anului 2022. Dovezile privind continuarea inflației ar spori presiunea asupra Fed-ului pentru a înăspri prea mult, în numele demonstrării, credibilitatea acesteia asupra stabilității prețurilor. Și oriunde merge Fed, vor urma multe alte bănci centrale.

Nu-i invidiez pe bancherii centrali de astăzi sau pe profesioniștii prognozelor. Slujbele lor devin din ce în ce mai complicate. La urma urmei, alți indicatori determinanți ai inflației rămân destul de încurajatori. În ciuda redeschiderii Chinei, multe prețuri globale ale mărfurilor nu s-au redresat în mod semnificativ, iar unele chiar au continuat să scadă. Indicii lideri ai prețurilor mărfurilor au scăzut cu aproape 20% de la an la an, iar unii indici cruciali, cum ar fi gazele naturale europene, au scăzut și mai mult.

Acești indicatori nu trebuie trecuți cu vederea, având în vedere că prețurile materiilor prime au contribuit, în primul rând, la creșterea inflației. Mai mult, monetariștii ar sublinia că rata de creștere a masei monetare din SUA a încetinit. Într-o epocă anterioară, aceste date ar fi fost suficiente pentru a împiedica Fed să mai majoreze ratele. Și, în plus, câțiva indicatori ai pieței imobiliare – cum ar fi o scădere generală a prețurilor locuințelor – au început, de asemenea, să sugereze că economia se răcește.

Având în vedere aceste semne mai încurajatoare, dacă următoarele rapoarte lunare privind ocuparea forței de muncă și prețurile de consum sunt mai pozitive decât se aștepta, Fed și piețele financiare vor răsufla ușurate. O aterizare moale – sau chiar un parcurs fără aterizare – va rămâne o posibilitate distinctă.

Desigur, o mulțime de alte probleme ar putea încă tulbura apele. Pentru început, războiul Rusiei în Ucraina rămâne o sursă profundă de incertitudine globală. În acest moment, nimeni nu are idee când sau cum se vor încheia luptele, cu atât mai puțin ce consecințe economice vor avea, în special asupra prețurilor mărfurilor.

A doua sursă de incertitudine este redresarea economică a Chinei. Factorii politici chinezi au anunțat recent un obiectiv de creștere a PIB-ului real (ajustat în funcție de inflație) de aproximativ 5% în acest an, care este mai mic decât ar proiecta mulți analiști, având în vedere puterea recuperărilor post-COVID observate în altă parte. Mai mult, rămâne de văzut dacă redresarea Chinei va continua cu puține piedici din cauza altor provocări structurale, în special a celor care emană de pe piața imobiliară. Observatorii chinezi vor avea o mulțime de probleme de urmărit și de gândit înainte de restul anului.

Și, în cele din urmă, există Japonia, unde Haruhiko Kuroda renunță la funcția de guvernator al Băncii Japoniei (BOJ) după zece ani în muncă. Dar oare schimbarea gărzii va determina BOJ să se îndepărteze mai repede de politicile monetare și de piață de obligațiuni ultra-lax pe care le-a prezidat Kuroda? Având în vedere durata lungă a relaxării cantitative a BOJ și efectele acesteia asupra piețelor financiare din țară și din străinătate, orice noi deplasări vor avea, fără îndoială, consecințe de amploare.

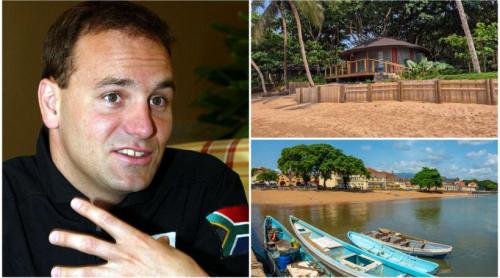

Autorul:

Jim O’Neill, fost președinte al Goldman Sachs Asset Management și fost ministru al trezoreriei din Regatul Unit, este membru al Comisiei Pan-Europene pentru Sănătate și Dezvoltare Durabilă.

Traducere, adaptare, editare: Daniel Apostol, ClubEconomic.ro

Drepturi de autor: Project Syndicate, 2022.