Din 18 septembrie şi până pe 3 octombrie, deci pe parcursul a 12 zile de subscriere de titluri de stat Fidelis, micii investitori au mobilizat 535 mil. lei şi 191 mil. euro pe care le-au alocat în cea mai recentă finanţare prin care statul român apelează la populaţie pentru a acoperi deficitul bugetar. Cumulat, subscrierile sunt de 1,5 mld. lei. Spre comparaţie la precedenta finanţare, din iulie 2023, statul român a atras 2,3 mld. lei.

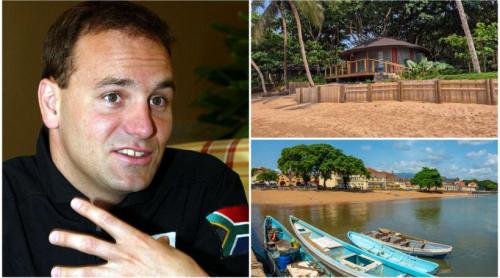

“Mă aşteptam ca suma să fie mai mare faţă de precedenta, mai ales prin prisma faptului că în 29 septembrie au intrat sume importante de bani în conturile unor clienţi ( mă refer la dividendele distribuite de către FP )”, spune Marcel Murgoci, director de tranzacţionare al Estinvest Focşani.

“Chiar dacă dobânzile au fost uşor mai scăzute faţă de emisiunea din iulie, probabil clienţii au fost mai atraşi de randamentele obţinute în piaţă, în condiţiile în care indicii bursieri se află de câteva săptămâni pe un trend de creştere”, adaugă el.

În schimbul acestor resurse financiare, disponibile prin Fidelis doar investitorilor de retail, Ministerul Finanţelor i-a remunerat pe aceştia cu dobânzi de până la 7,25% pe an în lei şi 5,3% pe an în euro pentru instrumente cu venit fix neimpozabile. Au fost înregistrate circa 13.350 de ordine, adică cel puţin 13.350 de investitori au subscris în această emisiune Fidelis.

Aceasta a fost a XIII-a emisiune de titluri de stat Fidelis. Din vara lui 2020 încoace, de pe vremea de când Florian Cîţu era premier, statul român a atras circa 22 mld. lei de la micii investitori. Toate emisiunile Fidelis au ajuns la Bursa de Valori.

Pe cele trei tranşe în monedă naţională subscrierile arată astfel: 115 mil. lei împrumutaţi de donatorii de sânge la o dobândă de 7,25% pe an pentru un an, 233 mil. lei pentru titlurile de stat scadente în 2026 şi cu o dobândă de 7,1% pe an şi 187 mil. lei pentru cele pe un an la o dobândă de 6,25% pe an.

Pe tranşa titlurilor de stat Fidelis în euro cu scadenţa în octombrie 2024 şi pentru care Finanţele plătesc o dobândă de 3,9% pe an, s-au strâns circa 97 mil. euro. Pe cea cu scadenţa în octombrie 2028 şi cu o dobândă de 5,3% pe an subscrierile sunt de 94 mil. euro. Veniturile din titluri de stat sunt neimpozabile.

Ca şi precedenta emisiune, şi acum interesul cel mai mare mare al investitorilor a fost pentru titlurile de stat denominate în euro.

Alocarea titlurilor de stat subscrise în cadrul ofertei se va efectua la data alocării (25 septembrie 2023), iar numărul final de titluri de stat oferite va fi stabilit de către emitent cu consultarea sindicatului de intermediere.

Veniturile obţinute în urma investiţiei în titlurile de stat Fidelis, atât din dobânzi, cât şi din câştigurile de capital sunt neimpozabile. De asemenea, subscrierile se pot efectua şi prin intermediul participanţilor eligibili, care reprezintă orice intermediar autorizat de Autoritatea de Supraveghere Financiară, care este societate de investiţii financiare sau instituţie de credit acceptată ca participant la sistemul de tranzacţionare al Bursei de Valori Bucureşti şi care a semnat angajamentul privind respectarea condiţiilor de derulare a ofertei, a prevederilor prospectului de emisiune şi a transmis angajamentul către Lead Manager.

(sursa: Mediafax)