Escrocheria de 50 de miliarde de dolari pusă la cale de Bernard Madoff a trimis un şoc ieri instituţiilor financiare din toată lumea, şi aşa zguduite de criza economică mondială, după ce acestea şi-au declarat expunerile pe fondurile de investiţii falimentare.

Investitorii au raportat ieri cel puţin 24 de miliarde de dolari în fondurile administrate de Madoff, managerul care a fost arestat săptămâna trecută pentru fraudă. Băncile sunt cele mai lovite, cu 7,7 miliarde de dolari aruncaţi în gaura neagră. De la Paris la Londra, de la Tokyo la Boston, plasa de păianjen a minciunilor asociate cu investiţii proaste a prins fără gardă pe toată lumea în cea mai mare fraudă din toate timpurile.

GAURĂ NEAGRĂ FINANCIARĂ

Cele mai mari expuneri le-a raportat Fairfield Greenwich Group, cu 7,5 miliarde de dolari, mai mult de jumătate din activele de 14,1 miliarde de dolari pe care le are sub administrare, urmată de cele 3,1 miliarde de dolari pe care Banco Santander le-a investit în fondurile lui Madoff. Kingate Management are pierdute în iţele afacerii 3,5 miliarde de dolari, iar Acces International Advisors a anunţat şi ea 1,4 miliarde de dolari expunere. Pomelnicul mai include Ascot Partners LLC, ce aşteaptă şi ea să vadă cât recuperează din cele 1,8 miliarde de dolari puse pe masă. Alţi investitori care au aruncat cu sume mari în turbionul financiar sunt Benbassat (935 milioane de dolari), Fix Asset Management (400 milioane de dolari), britanicii de la Man Group PLC (360 de milioane de dolari) şi japonezii de la Nomura (302 milioane de dolari). Pioneer Investment are la risc aproape toate cele 280 de milioane de dolari pe care le manageriază în morişca piramidală.

BĂNCILE SUFERĂ

Băncile sunt cele mai afectate, Banco Santander investind 2,33 miliarde de euro din banii clienţilor săi. Union Bancaire Privee a plusat şi ea 1,08 miliarde de dolari la morişca financiară a lui Madoff. HSBC, cea mai mare bancă britanică, are o expunere de 1 miliard de dolari, potrivit Financial Times. BNP Paribas are de recuperat 464,3 milioane de dolari, Royal Bank of Scotland este în dubiu pentru 601 milioane de dolari, banca franceză de investiţii Natixis a plusat 602 milioane de dolari, în timp ce Banco Bilbao Vizcaya Argentaria SA (BBVA), a doua bancă spaniolă ca mărime, are perspectiva unor pierderi de 404 milioane de dolari. Expunerea de 601 milioane de dolari a RBS vine din afaceri şi împrumuturi către fonduri de investiţii ce investesc în alte fonduri, speculative. Societe Generale are şi ea o expunere de circa 10 milioane de euro. Băncile private elveţiene Reichmuth şi Benedict Hentsch au şi ele expuneri de 327 de milioane de dolari, respectiv 47 milioane de dolari. Dintre giganţii bancari europeni, Unicredit stă pe ace pentru 101 milioane de dolari, iar Banco Popolare, tot din Italia, are o expunere de 68 de milioane de euro.

VICTIME EXOTICE

Lista victimelor în schema piramidală pusă la cale de Madoff include magnatul imobiliar Mortimer Zuckerman, fundaţia caritabilă a senatorului american Frank Lautenberg, o fundaţie pentru ajutorarea copiilor supradotaţi a celebrului regizor Steven Spielberg, ca şi compania de investiţii mobiliare a lui Fred Wilpon, patronul echipei de basseball New York Mets. Fondul de pensii din Coreea de Sud poate pierde 9,1 milioane de dolari, ba chiar fundaţia familiei lui Madoff are perspectiva pierderii a 19 milioane de dolari, ca şi fundaţia laureatului Nobel pentru pace Elie Wiesel. Fundaţia Carl Shapiro a pierdut 145 de milioane de dolari.

ETAJUL MISTERELOR

Imediat după anunţuri, titlurile BNP Paribas au scăzut cu 10% pe bursa de la Paris. Acţiunile Banco Santander au scăzut cu 4,9% pe bursa din Madrid, după ce a pierdut 53% în tot anul.

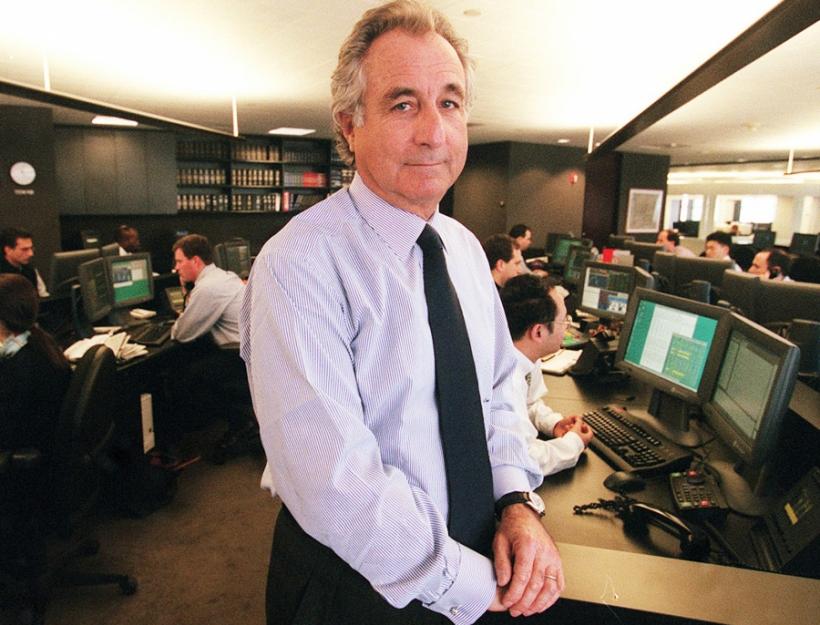

Procurorii federali americani încearcă acum să afle cum Madoff a reuşit să păcălească atât de multă lume. Potrivit Bloomberg, investigatorii caută probe care să arate că şi alte persoane au participat la schemă şi investighează cum de a apărut numele soţiei lui Madoff pe anumite documente ale firmei. International Herald Tribune se întreabă cum un singur om ar fi putut ajunge atât de departe cu frauda fară a fi descoperit, făcând singur toate lucrurile necesare, cum ar fi producerea lunară de raportări fictive, impozite, confirmări ale tranzacţiilor sau transferuri de bani în conturi bancare. Astfel de sarcini administrative necesită în mod normal 200 de angajaţi. Iar la etajul 17 al zgârie-norului din Manhattan de unde Madoff îşi conducea operaţiunile nu lucrau decât 20 de oameni.

SCHEMA TIP "CARITAS"

Schema folosită de Madoff este relativ simplă: administratorul promitea venituri extraordinare, iar investitorii, băncile, fondurile de investiţii, băncile de investiţii, fundaţiile de caritate au dorit să-şi sporească rapid banii şi au investit sume imense. O dată cu sosirea crizei financiare, n-au mai fost clienţi care să investească, iar cei prezenţi au început să scoată bani. Cum banii raportaţi existau doar pe hârtie, schema i-a fost fatală lui Madoff. Bernard L. Madoff Investment Securities LLC, firma sub care s-a desfăşurat afacerea, ar fi fost sub insolvenţă de mai mulţi ani. Madoff, fost preşedinte al Nasdaq şi sfătuitor pe probleme de reglementare pentru Comisia pentru Tranzacţionarea Valorilor Mobiliare, şi-a descris operaţiunile de management al investiţiilor ca fiind "o mare minciună".

Citește pe Antena3.ro