Dar, deși volatilitatea a fost într-adevăr uluitoare, nu a durat mult până când daunele să fie inversate. Până la sfârșitul lunii august, acțiunile și-au revenit mai mult decât în totalitate, VIX-ul a revenit la nivelurile sale normale și au existat semne că traderii și-au reîntors atenția către „carry trade”, împrumutând într-o monedă cu dobândă scăzută pentru a investi în active cu randament mai ridicat în altă parte. Mai mult, această redresare a fost validată și întărită de discursul conciliant al președintelui Rezervei Federale americane, Jerome Powell, la simpozionul economic de la Jackson Hole, unde a declarat că „a venit timpul ca politica să se ajusteze”, „direcția de deplasare este clară”, iar Fed „nu caută și nu salută o răcire suplimentară a condițiilor de pe piața muncii”.

Oricât de mult m-au interesat aceste evoluții pe scară largă, îmi voi aminti august 2024 din motive total diferite, pentru că am fost cel mai impresionat de volatilitatea altor două influențe majore asupra investitorilor: viziunea consensuală a economiștilor de pe Wall Street asupra economiei și opiniile lor referitoare la perspectivele politice ale Fed. Și aici am văzut o instabilitate enormă, pentru care nu pot fi acuzați juniorii din piața de capital.

De exemplu, un lider experimentat și foarte respectat al unei echipe puternice de economiști dintr-o companie importantă din Wall Street a decis, la începutul lunii august, să crească probabilitatea de recesiune a grupului său de la 15% la 25%. Și această schimbare dramatică a venit la doar patru zile după ce firma a salutat remarcile liniștitoare ale lui Powell la încheierea reuniunii de politică a Comitetului Federal pentru Piața Deschisă din 30-31 iulie. La fel de neobișnuit, apelul a fost parțial inversat două săptămâni mai târziu, deoarece economiștii companiei și-au redus probabilitatea de recesiune la 20%, o decizie bazată pe o singură lectură a unei serii de date săptămânale inerent volatile.

Sau luați în considerare economiștii de la o altă bancă importantă de pe Wall Street, care au mers și mai departe în reacția lor de la începutul lunii august. Pe lângă creșterea probabilității de recesiune, ei au declarat că economia SUA era, de fapt, deja în recesiune. Între timp, un profesor universitar la fel de experimentat și foarte respectat a intrat în direct la radio pentru a cere o reducere de urgență a ratei dobânzii înainte de următoarea întâlnire de politică programată regulat a FOMC (Federal Open Market Committee - comitetul rezervei Federale răspunzător de piața de capital, n.trad.), la mijlocul lunii septembrie. El a adăugat apoi că aceasta ar trebui să fie urmată de o reducere la fel de mare la momentul întâlnirii.

Acest grad de volatilitate analitică nu este normal. La urma urmei, în general, ai nevoie de o bază foarte solidă înainte de a face aceste apeluri dramatice (sau cel puțin ca să o faci cu o asemenea convingere). Ce explică toate aceste turbulențe?

Cea mai caritabilă interpretare este că economia s-ar putea afla într-unul dintre acele puncte de inflexiune dificile în care datele devin în mod inerent volatile și dificil de evaluat, iar economiștii se confruntă cu o gamă neobișnuit de largă de scenarii plauzibile.

O a doua interpretare se bazează pe valoarea de șoc a raportului cu privire la piața muncii din 2 august 2024, care a inclus o creștere neașteptat de mare a ratei șomajului. Aceasta a declanșat Regula Sahm: observația economistei Claudia Sahm că, din punct de vedere istoric, o creștere atât de mare a șomajului implică o recesiune iminentă.

O a treia interpretare este că economiștii de pe Wall Street au urmat exemplul unei Fed care a evitat ancorele strategice și a devenit prea dependentă de eliberarea de date de înaltă frecvență, indiferent de zgomotul lor inerent. Sau, mai exact, economiștii s-au alăturat Fed-ului pentru a trata astfel de citiri de date - de la date legate de ocupare și preț, până la vânzări cu amănuntul și indici de sentimentul consumatorilor/afacerilor - drept conținând mai multe informații utile decât este justificat în mod rezonabil.

Această tendință nu este atât de irațională pe cât ar putea suna. Dacă astfel de interpretări influențează modul în care Fed vede economia, ele vor modela politici care vor ajuta într-adevăr la determinarea rezultatelor economice. Totuși, este o problemă. Cu economiștii Fed și Wall Street care suferă de dependență extremă de date, ar trebui să ne așteptăm ca „ping-pong-ul narativ” să continue până când se întâmplă unul dintre cele trei lucruri.

În primul rând, oficialii Fed ar putea face o treabă mai bună de a-și restabili ancorele strategice. În al doilea rând, economiștii ar putea arăta mai multă disponibilitate de a-și asuma riscul semnificativ de carieră care vine cu „privirea printr-o” bancă centrală (chiar și dacă banca este cea mai puternică din lume) care a demonstrat o orientare pe termen prea scurt. Și în al treilea rând, ar putea exista un șoc mare exogen care modifică fundamental perspectivele economiei. Dacă se întâmplă acest lucru, datele cer într-adevăr o nouă narațiune. Până atunci, urmăriți ca acest nivel istoric neobișnuit de volatilitate analitică să persiste.

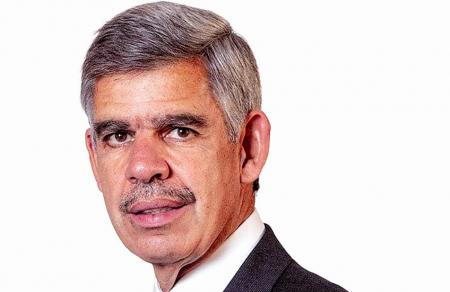

Autorul:

Mohamed A. El-Erian, președinte al Colegiului Queens de la Universitatea din Cambridge, este profesor la Wharton School a Universității din Pennsylvania, autorul cărții „The Only Game in Town: Central Banks, Instability, and Avoiding the Next Collapse” (Random House, 2016) și coautor (împreună cu Gordon Brown, Michael Spence și Reid Lidow) al volumului „Permacrisis: A Plan to Fix a Fractured World” (Simon & Schuster, 2023).

Traducere, adaptare, editare: Daniel Apostol, ClubEconomic.ro

Drepturi de autor: Project Syndicate, 2024