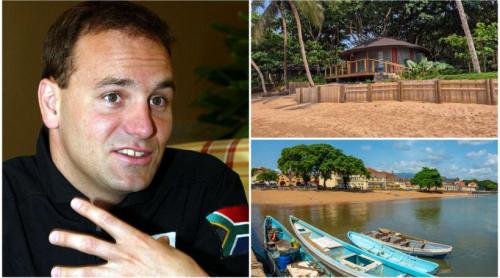

Procesul de fuziune dintre Alpha Bank şi UniCredit Spa pe piata din România merge bine, iar cele două grupuri analizează posibilitatea ca, după crearea celui de-al treilea mare creditor din sector bancar local, să facă o nouă achizitie împreună, au declarat Andrea Orcel, CEO UniCredit şi Vassilios Psaltis, CEO Alpha Bank, într-un interviu comun acordat Bloomberg.

”Amândoi avem un angajament fată de România, amândurora ne place România şi amândoi vedem multă valoare acolo", a declarat Andrea Orcel. "Dacă şi când va exista o oportunitate, vom lua în considerare şi achiziţii în parteneriat."

Pentru şeful UniCredit, un expert în negocieri, asocierea cu Alpha Bank este una dintre cele mai mici tranzactii din cariera de până acum. Dar ea evidenţiază abordarea sa creativă într-un moment în care interesele naţionale şi proiectul nefinalizat al unei uniuni bancare europene stau adesea în calea tranzacţiilor transfrontaliere.

Născută din dorinţa de a creşte dimensiunea UniCredit în România, asocierea cu Alpha Bank s-a transformat într-un parteneriat care, potrivit lui Orcel, ar putea deveni un model pentru modul în care creditorul italian intră pe noi pieţe.

Pentru Alpha Bank, ale cărei planuri de creştere în România au fost îngheţate în timpul crizei financiare din Grecia, tranzacţia a fost o modalitate de a obtine valoare, păstrând în acelaşi timp o investiţie într-un creditor mai mare, care va servi clienţii săi greci din altă ţară, a declarat Vassilios Psaltis .

"România este o piaţă grozavă", a spus el, adăugând că expansiunea pe această piată va fi urmărită "în comun".

Prin acordul semnat în octombrie 2023, UniCredit a acceptat să cumpere detinerea de 9% a guvernului grec la Alpha Bank şi pachetul majoritar detinut la sucursala din România, care va fuziona cu UniCredit Bank Romania. Cele două grupuri au stabilit şi un acord privind distributia şi un joint venture în sectorul pensiilor private.

Alpha Bank a primit 300 milioane euro în numerar pentru businessul din România şi a păstrat 9,9% din capitalul noii entităti formate în urma fuziunii.

”Sunt foarte, foarte mulţumit de ceea ce am realizat", a declarat Orcel, care a numit achiziţia unei participaţii minoritare la grupul elen Alpha un "pilot" pentru noi pieţe unde nu concurează direct cu altă bancă. "Este posibil să existe şi alte pieţe pe care suntem interesaţi să ne dezvoltăm direct în Europa Centrală şi de Est. Dacă pot să o reproduc acest model cu parteneri relevanti pentru UniCredit, o voi face".

Cei doi manageri consideră acest acord ca o modalitate alternativă de promovare a integrării bancare în Europa. Şeful UniCredit a precizat că nu are niciun plan de a creşte participaţia UniCredit la Alpha, iar omologul său grec a susţinut că "este clar că această structură este foarte coerentă".

Acordul va genera un profit net suplimentar pentru UniCredit de cel puţin 100 de milioane de euro începând din 2026, cea mai mare parte provenind din businessul din România, a mai spus Andrea Orcel. Impactul fuziunii se va vedea în rezultatele financiare încă de anul viitor, a adăugat el.

Cei doi directori executivi au spus că sunt încrezători că parteneriatul dintre cele două bănci poate merge dincolo de planurile iniţiale şi poate include activităţi de plăţi, finanţare comercială şi pieţe de capital.

"De exemplu, în consultanţă sau pe piaţa de capital, vom merge din ce în ce mai mult împreună cu o listă de obiective comune ", a spus Andrea Orcel.

(sursa: Mediafax)